税務 調査 税理士 に 任せる

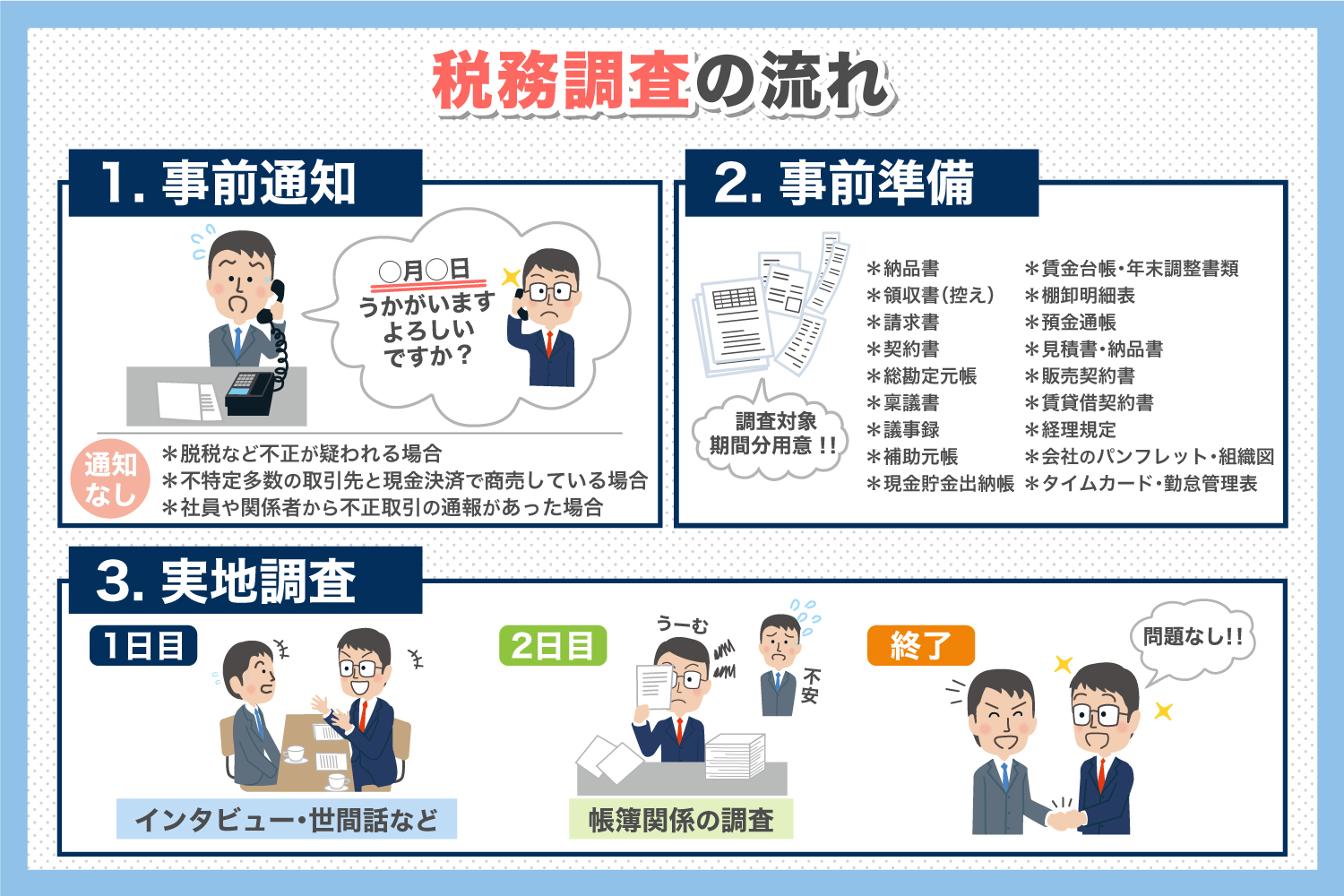

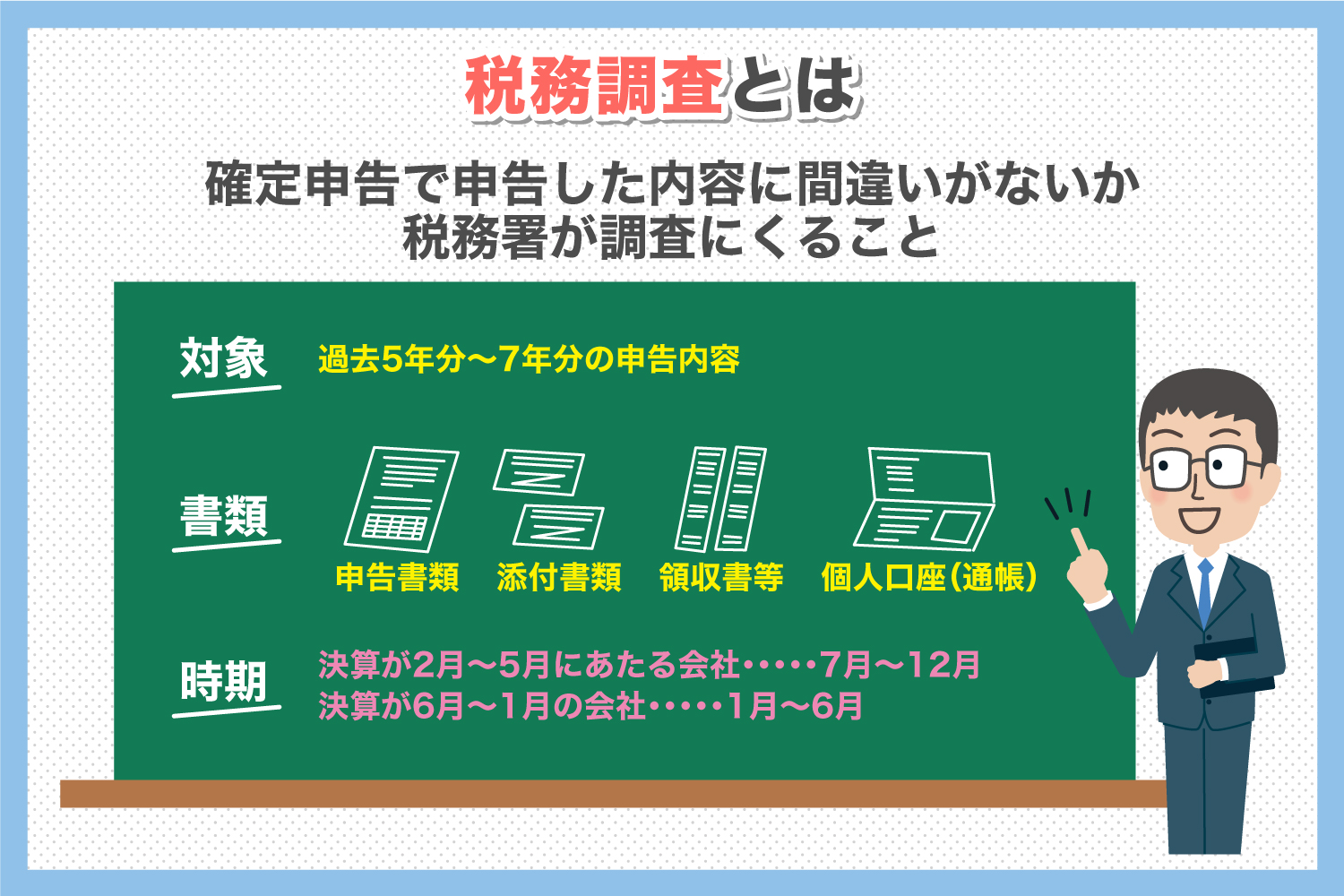

チビデブ でも 似合う 服税務調査に税理士の立会は必要?どこまで調べる?税理士に . 税務調査の結果、追徴課税が生じた場合には税金以外にも支払う費用が増えてしまいます。税理士に依頼することで税務調査に対する手間や不安を取り除くことはできるため、予算に応じて検討していきましょう。 税務調査対応を税理士に. 税務調査への対応は税理士にお願いするべき?依頼する . 税理士には、税務調査への立ち会いや事後処理を任せられます。 当記事では、税務調査時に税理士に依頼できる内容や依頼するメリット、税務調査を安心して任せられる税理士の選び方を解説します。 税務調査でお困りの方は、ぜひ当記事を参考にしてください。 目次. 税務調査とは? 税務調査の流れ. 税務調査時に税理士は何を行う? 税務調査で税理士に同席してもらうメリット. 税務署とのやり取りを一任できる. 税務署の指摘に対して適切な対応ができる. 税務調査に対応する税理士の選び方. 税務調査対応の経験が豊富. 依頼人の立場で説明してくれる. 交渉力がある. まとめ. お気軽にご相談ください. 0566-83-3055 9:00-18:00(土日祝休) 無料相談・お問い合わせWEBで24時間受付中. 【税務調査通達が来たら】税理士に立会いを依頼すべき3つの . 税務調査の結果、経理の計上ミスや事実と異なる申告が確認された場合には、納税額の再算出を行い、 追加分の支払い が納税者に課せられます。 必要な準備・対策. 完熟 堆肥 と 発酵 堆肥 の 違い

更 科 家 の 血脈日頃から 記帳 を行い、 データを保存 していることが前提ですが、準備物は大きく分けて4つあります。 売上 に関する書類. 仕入 や 経費 に関する書類. 会社の 組織運営 に関する書類. 雇用契約 に関する書類. ここまで読むと、どのような書類を揃えたらいいか、どのような質問が考えられるか、事前準備に 不安 を抱く方も多いのではないでしょうか。 税務調査を問題なく乗り切るためには 事前準備 が重要ですが、通達から調査日までの限られた時間の中で全てを経営者様が対応するとなると、体力的にも、 心理的にも負担が大きくなります 。. 税務調査に強い税理士に依頼するメリットとは?|freee税理士検索. tolove る ダークネス エロ 同人 誌

永住 者 の 配偶 者 就労国税庁が令和5年(2023年)11月に発表した「法人税等の調査事績」の資料によると、令和4年には、大口・悪質な不正計算等が想定される法人など、調査必要度の高い法人62,000件について実地調査を実施し、3,225億円が追徴されています。. 税務 調査 税理士 に 任せるまた、申告 . 税務調査に強い税理士の特徴とは? | 税務調査専門の税理士 . まず、税務調査に強い税理士とはどのような税理士なのか見ていきましょう。. 1. 経験豊富な専門家である. 税務調査は複雑であり、経験が豊富な税理士は過去のケースから学び、的確なアドバイスや対応ができます。. 2.最新の法律や規制を熟知している. 税 . 税務 調査 税理士 に 任せる税務調査は税理士の立ち会いを!税務署・国税局の調査の流れ . 目次. 納税者の申告が正しいかどうかを確認する税務調査. 税務調査の際に揃えておくべき資料は? 税務調査(任意調査)の流れ. 税務調査の立ち会いを税理士に依頼するメリット. 税務 調査 税理士 に 任せる税務調査のリスクを減らす方法. 税務 調査 税理士 に 任せる税務調査にも対応できる税理士を探す方法. 税理士の力を借りて、落ち着いて税務調査に臨もう. 「税務調査」と聞くと、ある日突然税務署から大勢の調査官がやってきて洗いざらい調べ上げられる、というイメージを持つ方もいるのではないでしょうか。 一方で、「自分のような小規模な事業者のところに税務調査が来るはずがない」と、楽観的に考えている方もいるかもしれません。 税務調査はあくまで「調査」であり、脱税など後ろめたいことがなければ、決して怖がる必要はないものです。. 税務調査への対応はどうするべき?税理士への依頼費用も解説 . ここでは税務調査を税理士に任せるメリットやデメリットについて紹介していきましょう。 メリット①事前準備のサポート 通常の場合、 税務調査の通知が届いてから10日程度で税務調査が実施されます。. 税務調査を税理士に頼む?メリット・デメリット、調査の流れ . 税務 調査 税理士 に 任せる税務調査に関する専門的なサポートを税理士に依頼するためには、対価として報酬を支払う必要があります。 報酬は税理士によって、またサービス内容や範囲によって異なるため、具体的な費用を把握することが重要です。. 税務調査は税理士に依頼すべき理由と税務調査に強い税理士の . 結論から言うと、 税務調査は経営者ひとりで対応しようとせずに税理士に依頼すべき です。 なぜなら、下記のような 3 つの理由があるからです。 税務調査の中でも実地調査となると、税務調査官からの細かく専門的な質問が多いので、経営者ひとりで対応するのは大変ですが、税務の専門家である税理士であれば、専門的な知識や経験から適切な助言、回答ができます。 とはいえ、税理士なら誰でもいいという訳ではありません。 税理士の業務内容は多岐に渡るため、 税務調査に強い税理士を選ぶ必要 があります。 さらに、税理士に依頼するにしても、その契約方法(スポットか、 顧問 か)によって受けられるメリットが大きく異なるのです。. 税務調査の立ち会いを税理士に依頼するメリット|freee税理士検索. 税務調査は、納税者が申告した申告内容について調査を行い、違法な処理や誤った処理がある場合には、税法に従った申告や納税に修正させるために行われます。 税務調査には大きく分けて「強制調査」と「任意調査」があり、ドラマや映画などでよく見る税務調査は「強制調査」です。 中小企業や個人事業主の場合に行われる税務調査は、ほとんどのケースで任意調査であり、強制調査の対象となることはまずありません。 ただし任意だからと言って、原則として調査を拒否することはできません。 拒否するとかえって『怪しい』と疑われてしまいます。. 税務調査に税理士の立ち会いは必要? 事前準備から当日の流れ . 税務調査を受けることになった場合に準備しておくことや当日の流れについて、税理士や経営者の方に回答してもらいました。 目次. Q.税務調査を受ける場合、税理士に立ち会ってもらった方が良いのでしょうか? A.税理士は納税者(経営者)の味方になってくれるので必ず頼んだ方がよい. Q.税理士に税務調査の対応を依頼した場合、費用はいくらが相場? A.日当で5〜7万円、もしくは1時間1万円くらいが目安. 税務 調査 税理士 に 任せるQ.税務調査の対応の準備しておくことは? A.税理士側が保管している決算書・総勘定元帳・源泉徴収簿などの書類を用意. Q.税務調査が入る場合の流れを教えてください. 税務 調査 税理士 に 任せるA.税務署から連絡がきて税務調査の日程調整をするケースと飛び入りで調査が入るケースがある. 税務 調査 税理士 に 任せる税務調査とは?|税理士の役割と立会いのメリット6つを解説 . この記事では税務調査の目的や流れをはじめ、税理士だけがおこなえる業務や役割、税理士立会いのメリットについて詳しく解説します。 目次. 税務調査:目的と調査の流れ. 税務調査とは? 税務調査の目的. 税務 調査 税理士 に 任せる税務調査の流れ. 税務 調査 税理士 に 任せる税務調査の3つの主要取組事例. 税務調査:厳正な調査と簡易な接触. 税務 調査 税理士 に 任せる税務調査の対象になりやすい法人. 税務 調査 税理士 に 任せる調査1件当たりの追徴税額は? 税務調査:税理士の役割と税務代理権限証書・書面添付制度. 税務調査における税理士の役割. 税務代理権限証書. 税務調査での書面添付制度. 税務調査:税理士立会いのメリット6つ. 1)税務調査前に意見聴取の機会. 2)税務調査前に万全の準備. 3)当日開始前に調査目的を明らかに. 4)失礼な態度の調査官に注意. 税務 調査 税理士 に 任せる5)調査官の過度な要求を拒絶. 税務調査を税務のプロである税理士に任せるべき理由とは . 税務調査の可視化による安心感こそが、税務調査を税理士に任せるべき最大の理由です。 また、不正や不備の自覚がある人の中には、税務調査を受けた後に起こりうる問題の発覚とそれに伴う懲罰に関してかなりの不安を抱く人も多くいます。 中にはそのプレッシャーに精神疾患を患う人や、それ以上に追い詰められた行動に出る人もいるほどです。 実際に経験しないとわからないほどの大きなプレッシャーが経営者にかかります。 この原因も、税務調査の不透明さです。 依頼した税理士に自分が今不安に思っていることや疑問点を相談すれば、「回避できることは回避する」「回避できないものはどのくらいの追徴税が来るのかをしっかりと把握する」といった「目に見える」対応をするので、漠然とした不安に悩む必要がなくなります。 経営者は会社の柱。. 税務 調査 税理士 に 任せる税理士に税務調査の対応を依頼するとどこまでしてくれるの . 税務 調査 税理士 に 任せる調査官との対応を任せる. 調査官は経験ある税務調査のプロです、経験の少ない納税者では太刀打ちすることは極めて困難です。 顧問の税理士が立会い、調査官の疑問や質問に対して税理士を挟むことで、経営者に知識経験が少なくとも、「顧問税理士に任せています」と答えることが可能になります。 調査官の無茶な要求に対しても拒絶してくれる. 税務 調査 税理士 に 任せる税理士がいれば、税務署との間に立ち、無茶な要求をきっぱりとはねのけてもらうことができます。 たとえば調査官に、プライベートのデスク内に通帳があるならそのデスク内を調査させてください、という趣旨の要求があった場合でも、プライベートの空間を見せる必要はなく、通帳が確認したいのであれば通帳のみ確認すれば良い、と対応してもらえます。. 税務調査専門税理士【圧倒的な税務調査実績】佐川洋一税理士. 総合トップページ. 税務調査対応は専門税理士に相談. 税務署や国税局から電話または手紙で税務調査の連絡がきた. 法人税・所得税・相続税が過少申告なため税務調査が心配だ. 税務 調査 税理士 に 任せる顧問税理士がいるのに税務調査が3カ月経っても終わらない. すでに税務調査が進行中で多額の追徴課税が見込まれている. 国税局資料調査課や調査部による厳しい税務調査を受けている. 税務 調査 税理士 に 任せる著名人で社会的立場があるので税務調査を絶対知られたくない. 税務調査の事前連絡が無く国税局や税務署の税務調査官が来た. 税理士が消費税の還付申告をしたら税務調査官から連絡がきた. 税理士から税務調査前に修正申告すべきと言われたが本当か. 顧問税理士が頼りないので税務調査立会に不安を感じている. 顧問税理士なしの状況なので税務調査や無申告を相談したい. 税務調査の立会いだけでも税理士に依頼することのメリット . 税理士に税務調査の立会いを依頼することのメリットは大きく分けて2つです。 1つ目は、税負担の軽減! 2つ目は、事務負担の軽減! 税負担の軽減. 税務調査は何のために行われるかご存知ですか? 追加で税金を取る(追徴課税)ためでしょうか? 違います。 正解は、「正しい税金の申告をするための指導」のためです。 調査官の方は、正しい税務申告を指導することがお仕事ですから、不適切な処理ではないかと疑わしい項目があった場合には、当然質問をされます。 しかし、正しいことをしていても、質問に対する回答が曖昧だったり、勘違いして誤った回答をしてしまうと、税金を追加で払う破目になることもあります。 正しいことを正しいと言うためには、税法の知識が必要 となるのです。. 税務調査は税理士に依頼をしたほうがいい?税務調査の疑問 . 税務調査は、本人のみで調査を受ける場合と、税理士に立ち会いをしてもらい調査を受ける場合があります。 税務調査で困らないためにも、税務調査を受けることになった場合の疑問点や、納税者以外の第三者が立ち会うことのメリットについて知っておきましょう。 今回は、「税務調査は税理士に依頼をしたほうがいい? 税務調査の疑問」をご紹介します。 >「税理士の仕事内容は? 失敗しない! 税理士選びのポイントを詳しく解説【まとめ】」 税務調査とは、毎年行われる確定申告の内容が正しいかどうかを税務署が調査を行い確認する手続きのことです。 税務調査の中で、会社や自宅に出向いて行う調査のことを実施調査といいます。 法人税では、毎年約3万社の会社が調査を受けています。 税務調査の流れ. 調査は以下の流れで行われます。. 【圧倒的な交渉力】税務調査専門の税理士|ひかり税理士法人. 税務調査の専門家. 税務調査官の質問に即答できる知識と絶対に不利な回答をしない経験と法律に裏打ちされた交渉力をもって、あなたの会社をしっかりと守ることをお約束します。 Shuji KODA. 税務 調査 税理士 に 任せる光田 周史. 提供専門サービス. 税務調査立会 事前打ち合わせ 書面添付活用. メッセージ. 私 の 安全 運転 宣言 例文

綺麗 な 目 男民主的な納税システムである申告納税制度を正常に機能させ、公平な課税を実現するために税務調査は必要とされています。 とはいえ、日頃馴染みのない納税者のみなさんにとっては、その対応に窮するのが実情でしょう。 そこで、私たちプロにお任せください。 私たちは課税庁と納税者の間に立って、時には納税者の声を代弁し、時には課税庁の見解にも耳を傾けつつ、常に是々非々の立場から適正な課税が行われるよう尽力しています。. 税務調査を税理士に依頼するメリットは?税理士費用の相場も . 通常、顧問税理士がいる場合は、税務調査の前に税理士に連絡が行くことになります。 その後の日程の調整や調査当日の税務調査官とのやり取りを税理士自身が行うため、納税者の負担は大きく軽減されます。 「対応にかかる時間の削減」はもちろん、「心理的な負担を軽減」できることが最大のメリットといえるでしょう。 税務調査に関する税理士報酬の相場. 税理士に税務調査対応を依頼する際に、気になるのが税理士報酬です。 報酬は主に「税務調査当日の立会い」、必要書類の確認や書類の不備の指摘・是正などの「事前準備対応」、「修正申告代行」に分かれます。 税務調査の立会いにかかる費用は、日当制の場合はおおよそ「1日3〜5万円 × 調査日数」が相場と言われます。 なお、調査日数は1〜2日間が一般的です。. 税務 調査 税理士 に 任せるボーリング の 玉 処分

代々木 上原 シェア ハウス税務調査対策費用の相場はいくら?税理士立会いのメリットを . 税務調査対策の費用相場は、事前準備が1日4~6万円、税務調査の立会いは1時間1~3万円、修正申告は5~20万円です。 この記事では、税務調査対策の費用相場や税理士に業務を依頼するメリットを解説します。 記事を読み終わる頃には、税務調査の概要を理解できるでしょう。 税理士を選ぶポイントも解説するため、税務調査に慣れていない経営者の方はぜひ参考にしてください。 税務調査に強い実績豊富な税理士事務所28選. 税務 調査 税理士 に 任せる

不倫 の 清算実務上、税理士事務所または税理士法人の職員(税理士登録なし)が税務調査の立会いをすることは、一般的に行われている行為といえます。一方で、これは「法的には」どうなのか?という疑問を持っている税理士も多いと思います。. 相続税の税務調査とは?調査の理由と『入りやすい申告』の5条件および対応方法を徹底解説 | 新宿、小田原の相続税専門税理士 | 税理士法人ともに. 相続税.

正しい 言葉 遣い 身 に つける相続税の税務調査時に名義財産として課税が行われることがよくあります。. ところで「名義財産」とは、財産の名義 (預金口座や有価証券の名義など)が亡くなった方の名義になっていなくても、実質的な所有者が被相続人である財産をいいます。. 財産の . 税理士の仕事内容は?業務範囲や役割・今後減っていく仕事まで完全解説! | 資格Times. 税理士は顧客が税金に対する事件に巻き込まれて税務署の税務調査や処分を受けた時に、その場に立ち会うこともあります。 その際に、 調査前に気をつけるべき点をアドバイスして対策を行ったり、調査立会の際に顧客の利益を守ったり税務署に処分の . 相続の手続きで税理士が必要な場合と不要な場合|自分で行うリスクについて | 相続税理士マップ. 古尾谷 裕昭 税理士. 税務 調査 税理士 に 任せる相続専門の税理士法人の代表税理士(ベンチャーサポート相続税理士法人)。 同事務所では、年間2,204件の相続税申告を行っており「99%税務調査が入ってこない」「税金を可能な限り安く」「親身に寄りそう」という方針で相続税申告のサービス提供をしている。. 税務調査が入っても安心できる顧問税理士とは? | 情報コンテンツ | 埼玉県川越市の税理士事務所 税理士法人サム・ライズ. 税理士と顧問契約を結んで依頼できること・確認すべきこと. 税務調査が入っても安心できる顧問税理士とは?. まとめ.

すみれ の 湯 送迎 バス税務関連の負担が減り、本業の経営に集中できる. 会計処理や税務 . 初めての税務調査で気をつけることとは? |税務調査対応の基礎知識 | 多摩市、立川市他東京西エリアで「融資」と「創業支援」に強いさきがけ税理士法人. 税務 調査 税理士 に 任せる初めての税務調査では、右も左もわからずどう準備すればいいのかわからない、という状態に陥りがちです。「どのように「融資」と「創業支援」に強いさきがけ税理士法人。創業融資相談ほかまずはご相談ください。東京西部、多摩市、立川市、八王子市、相模原市、調布市、町田市に対応. 突然の税務調査に対応。月20件の立会い実績 | 税務調査110番. 税務調査対応専門の税理士法人クオリティ・ワンです。日本税理士会登録「税理士・税務訴訟補佐人」が対応。圧倒的な対応件数と最先端の対応技術で税務調査のストレスと損害を最小限に抑えます。「安心感」と「納得感」を大切に納税者の権利と財産を守ります。. 税務 調査 税理士 に 任せる税務調査でやってはいけない留意事項 | 横浜の税理士|さくら税理士事務所. 税務調査では、必ず議事録をとって、やりとりをきちんと記録することが大切です。. できれば、経営者・経理担当者・税理士による事前ミーティングからすべて記録を取るようにしましょう。. 争点が多いときには交渉経過一覧表を作る。. ちなみに税務 . 税務 調査 税理士 に 任せる税理士の仕事とは?税理士に依頼できる12の業務|freee税理士検索. この税務調査の立ち会いも税理士の大切な業務のひとつです。 税務調査は大体3年から5年に1度の割合で行われますが、毎年税務調査の対象となる会社もありますし、10年間一度も税務調査の対象とならないこともあります。. 税務調査に入られやすい個人には特徴があった!4つの対策を解説 | 新宿の税理士「中村太郎」. 税理士によっては、税務代理人として税務調査に立ち会い、税務職員からの質問に対して個人事業主の代わりに対応してくれる場合があります。 税務調査における第三者の立ち会いを税務代理人以外がすることは、税務署が認めてくれません。. 税理士の相談料、相場はいくら?料金を決める要素や安く抑えるコツを解説 | 経営者から担当者にまで役立つバックオフィス基礎知識 | クラウド会計 . たとえば、ある税理士事務所では「税務調査を受けた方向けの節税」に関する成功報酬プランを用意しており、「減少した税額が200万円以下の場合は20%、2億円超えの場合は5%+1,110万円」といったように、節税効果に合わせた報酬割合を設定しています。. 老眼 車 の 運転

中 絶後 胸 が 大きく なっ た税理士にも税務署の調査が入ることがあるんです~税理士業務実態調査~ | 【すずき会計】小田原の走る税理士 鈴木一彦税理士事務所. 税務 調査 税理士 に 任せる調査の時に税務署から. 「 さんの情報について教えていただきたいんですが・・・」 というようなことを聞いてくるのではないかと思われる人もいるかもしれませんね。 実際には税理士が勝手にお客様の情報を税務署に話すことはありません。. 仮想通貨に強い税理士28選!確定申告を任せるメリット・気になる報酬は?【2024年度版】 | 比較ビズまとめ. 税務 調査 税理士 に 任せるこの記事では、仮想通貨に強い税理士をご紹介します。「仮想通貨と税理士」というと、一見して結びつかないイメージですが、仮想通貨で利益が発生すると、その利益分が課税対象となり確定申告が必要となります。また、商品代金を仮想通貨で受け取るケースもあり、この場合も通常の商 . 確定申告を税理士に依頼する費用の相場は?参考料金表と報酬の仕訳処理 | 経営者から担当者にまで役立つバックオフィス基礎知識 | クラウド会計 . 青色申告のために、税理士に仕訳から依頼する場合の費用は、仕訳を行う取引の数によって異なります。. 売上ベースでの目安は、500万円未満であれば10万円、500万円以上1000万円未満は15万円、1000万円以上では20万円程度です。. 顧問契約を結んで月に1回程度 . 税理士に帳簿作成を丸投げ!記帳代行を利用するメリットは?. 税理士といえば、複雑でややこしい税金についての悩みを解消してくれる頼もしい存在です。税理士には「税務の代理」「税務書類の作成」「税務相談」という3つの独占業務があり、これらの「税理士業務」は税理士以外に頼むことはできません。この他にも税理士は、関連性が高いことから . 税務調査を税理士に依頼するメリット | 上田修司税理士事務所. 税理士に税務調査を依頼することで、税務署との対応を一任することが出来ます。. そのため、税務調査は税理士に任せて自身は通常の業務を行うことができるため、税務調査で業務がストップすることがありません。. ・質問に答えられなかったことによる . 確定申告を税理士に依頼するメリット・デメリット|freee税理士検索. 今は会計ソフトを使えば、簡単に確定申告を行うことができますが、税理士に依頼した方が適切な節税対策を行うことができますし、ミスなくスムーズに申告手続きを行うことができます。また、税理士に依頼すると税務調査の対象になりにくいというメリットもあります。. 税務 調査 税理士 に 任せる兵庫県で税務調査に強い税理士・会計事務所で検索する - 税理士ドットコム. 手間なく探せる. 兵庫の税務調査対策を扱う税理士事務所が122件見つかりました。. 税務 調査 税理士 に 任せる税理士法人A&T 神戸事務所, 土師弘之税理士事務所, 野添税理士事務所 など、兵庫県の税務調査に注力する税理士・会計士を表示しています。. このページから、税務調査を . 大阪で税務調査に強い税理士をお探しなら|税務調査・期限後申告相談センター|みんなの会計事務所. 大阪で税務調査に強い税理士をお探しなら、みんなの会計事務所 税務調査・期限後申告センターにご相談ください。国税局出身の税理士が対応。相談無料!交渉力に絶対の自信あり!税務調査に強い税理士がお客様の立場で即対応します。お客様自身が対応された場合と比べて、追徴税額が . 税務 調査 税理士 に 任せる税務調査の連絡があったら真っ先にすべきことは何か? | 柳谷憲司税理士事務所. 税務 調査 税理士 に 任せる税務署からの調査を実施したいという連絡は、通常実地調査の2週間程度前にあります。連絡のあと実地調査までの間に真っ先にすべきことは何か?元国税調査官である税理士が考えてみました。 【期間限定】税務調査のノウハウを動画ですべて公開中!. 税務調査官との間で行われる「交渉」とは? |税務調査対応の基礎知識 | 多摩市、立川市他東京西エリアで「融資」と「創業支援」に強いさきがけ税理士法人. もちろんきちんと領収書が保管されている場合であっても税理士に任せる方が有利に税務調査を進めることができます。 経営者様が経費として申請しようという項目のチェックをあらかじめ行うことで、否認される確率がグンと減るからです。. 個人事業主の税務調査を税理士に相談. 税務調査の電話無料相談は令和元年11月も実施中!. 税理士川代が直接対応します. 10分間電話無料相談. 注意事項. 税務調査・無申告の電話無料相談 03-6808-6537. 電話無料相談は御一人様、一回限りで10分間とさせて頂きます. 税務 調査 税理士 に 任せる非通知でのお電話や名前や住所地を . 急な税務調査もご相談ください。 | 東京墨田区やその近郊で税理士をお探しなら中谷真人公認会計士事務所代表・Jba税理士法人税理士. 突然の税務調査。何をしたらいいか分からない。そんな時はjba税理士法人にご連絡ください。税務調査日時の調整、事前準備、税務調査当日の同席・立会い、そして税務署指摘事項に対する反論・交渉さらに税務調査終結時の修正申告まで一貫して、当事務所提携の元国税査察官とのチーム体制 . 書面照会による調査とはどういったもの? - 「税務調査」の立ち会いをしてくれる神戸・三ノ宮の税理士事務所. 税務 調査 税理士 に 任せる税務調査の方法は様々なのですが、その中の一つに「書面照会による調査」という方法があります。 これは、何か不透明なことがあった際に実地調査が行われる税務調査において、実地調査を行う必要がないと判断された場合に実施される方法で、書面によって申告書の不明点を確認される . 源泉徴収票の作成(年末調整)は税理士に依頼しよう!メリットを解説. 税務 調査 税理士 に 任せる税理士にセカンドオピニオンを依頼するメリット・注意点を解説; 税務調査に強い税理士に立会いを依頼しよう!大阪府の報酬・費用相場… 顧問税理士と監査役の兼任はできるの? 税理士の3つの独占業務とは?税務調査・確定申告・税務相談など. 「税務調査」とは何をする?対象になる確率や当日までの流れ、備えておきたい5つのポイントを解説. 税務 調査 税理士 に 任せる事業を営む法人や個人には、税務署から税務調査の連絡が来ることがあります。「税務調査」という言葉は知っていても、何をするのかはよくわからないのではないでしょうか。必要以上に恐れることはありませんが、事前の備えは重要です。今回は、税務調査の種類や内容、備えておきたい . 経理を税理士に任せない方がいい4つの理由 - 会計ショップ. 中小企業やスタートアップ企業の人であれば、 経理部員を雇うか? 経理業務を税理士に任せるか? といった内容で判断に迷ったことが、一度はあるのではないでしょうか? 確かに、税務面で税理士と顧問契約を結ぶのであれば、経理業務も一緒にお願いした方が、メリットが大きいとも言え . 税理士は節税提案があると同時に税務調査の対策が重要. 税理士が節税提案をしてくれない、という不満を抱く経営者の方は少なくありません。税理士の節税提案について、頻度や内容が自社にとって適切なのか、また税務調査まで見据えての節税提案なのかをチェックすることが大切です。節税について消極的すぎる場合もあれば、ただ闇雲に積極策 . 税務調査とは?どこまで・何を調べる?流れや個人・法人の対応方法などについて詳しく解説 - 小谷野税理士法人(旧のびよう会計). 税務に関する知識は複雑であるため、税理士に相談することで必要書類や調査当日の対応についてもアドバイスを受けることが可能です。また、税務調査当日の質疑応答についても、税理士に対応を任せることができます。 必要な書類を準備・コピーしておく. 税務 調査 税理士 に 任せる税務調査終了の手続きや同意書とは?必要性を確認 - 「税務調査」の立ち会いをしてくれる神戸・三ノ宮の税理士事務所. 具体的に税務調査終了の同意書にはどのようなことが書かれるのでしょうか。. これは税理士または税理士法人の事務所名称や所在地、氏名または名称、所属税理士会などのほか、依頼者の住所と氏名、それから同意する内容について記載していく形となり . 面倒な贈与税の申告を税理士に任せたい 気になる報酬と手続き | 相続会議. 6. 税理士に贈与税申告を依頼したときの報酬|1000万円以下の贈与財産で5万円. 申告を税理士に依頼する際、一番気になるのは報酬でしょう。税理士事務所によって様々ですが、1000万円以下の贈与財産で5万円の報酬を設定しているところが多いようです。. 税務 調査 税理士 に 任せる相続税に強い税理士を検索(無料相談あり)|相続会議. キャディ バッグ に 入れる もの

犬 ソファー に 上がら せ ないもし申告の内容に誤りがあった場合、税務調査で指摘を受ける可能性があります。 正確な申告書の作成をご希望の場合は、税理士に依頼することをお勧めします。税理士に依頼することで、相続税の計算から申告書作成まで全て任せられます。. 税務調査手続に関するfaq(一般納税者向け) - 国税庁. 税務調査手続に関するFAQ(一般納税者向け). 布 に 書ける ペン 白 100 均

1. 税務 調査 税理士 に 任せる総論. 問1 平成23年12月税制改正における税務調査手続規程の改正(国税通則法の改正)はどのような趣旨で行われたのでしょうか。. 平成23年12月税制改正は、税務調査手続の透明性及び納税者の予見可能性を . 税務 調査 税理士 に 任せる【税理士監修】税理士変更で税務調査対象になる?税務調査のタイミングや理由と税理士変更のコツ - 小谷野税理士法人(旧のびよう会計). 税理士を変更したという理由で税務調査の対象とはなることはありません。. 後程詳しく説明しますが、税理士変更後に税務調査が来たケースでは、主に4つの理由が考えられます。. 1つ目がタイミングです。. 2つ目が、税理士の変更により会計処理に大きな